Ende der Ausnahmeregelungen des SanInsKG zum 31.12.2023 – Anstieg der Insolvenzen wegen Überschuldung? –

Mit dem SanInsKG (sanierungs- und insolvenzrechtliches Krisenfolgenabmilderungsgesetz), das am 09.11.2022 in Kraft getreten war, wurde u.a. der Prognosezeitraum, der im Rahmen der Überschuldungsprüfung eine wesentliche Rolle spielt, von zwölf auf vier Monate verkürzt.

Die Überschuldung stellt bei juristischen Personen (z.B. GmbH, AG) sowie Personenhandelsgesellschaften, bei denen es keinen persönlich haftenden Gesellschafter gibt (z.B. GmbH & Co. KG), neben der Zahlungsunfähigkeit einen zur Insolvenzantragstellung verpflichtenden Insolvenzgrund dar.

Überschuldung liegt nach § 19 Abs. 2 S. 1 InsO vor,

„wenn das Vermögen des Schuldners die bestehenden Verbindlichkeiten nicht mehr deckt, es sei denn, die Fortführung des Unternehmens in den nächsten zwölf Monaten ist nach den Umständen überwiegend wahrscheinlich.“

Die Überschuldungsprüfung umfasst grundsätzlich eine Fortbestehensprognose sowie die Erstellung eines Überschuldungsstatus. Eine positive Fortbestehensprognose schließt eine Überschuldung aus. Bei positiver Fortbestehensprognose ist die Erstellung eines Überschuldungsstatus damit nicht erforderlich.

Für das Jahr 2021 wurde mit § 4 COVInsAG der Prognosezeitraum für die Feststellung der Überschuldung auf vier Monate verkürzt, sofern die Überschuldung des Unternehmens auf die COVID-19-Pandemie zurückzuführen war.

Ende 2022 war das SanInsKG zur vorübergehenden Anpassung sanierungs- und insolvenzrechtlicher Vorschriften zur Abmilderung von Krisenfolgen eingeführt worden, welches das COVInsAG ersetzt hat.

Wesentlicher Kern des COVInsAG/SanInsKG war eine zeitlich befristete Entschärfung des Insolvenzeröffnungstatbestands der Überschuldung gemäß § 19 InsO.

So wurde u.a. durch § 4 Abs. 2 SanInsKG der Prognosezeitraum von vier Monaten auch für den Zeitraum vom 9. November 2022 bis einschließlich 31. Dezember 2023 festgelegt und die Frist zur Stellung des Insolvenzantrages wegen Überschuldung nach § 15a Abs. 1 S. 2 InsO für den Zeitraum vom 09.11.2022 bis 31.12.2023 von sechs auf acht Wochen verlängert (§ 4a SanInsKG).

Die Neuregelungen nach dem SanInsKG waren bis zum 31. Dezember 2023 befristet.

Grundsätzlich war somit der Prognosezeitraum durch das SanInsKG vom 09. November 2022 bis 31. Dezember 2023 wieder auf vier statt zwölf Monate reduziert worden.

Gemäß der Gesetzesbegründung zum SanInsKG konnte jedoch ab September 2023 wieder eine Frist von zwölf Monaten für die Prognose relevant werden.

So sei laut der Gesetzesbegründung zum SanInsKG zu berücksichtigen, dass ein Unternehmen, für das weniger als vier Monate vor dem Ablauf der Geltungsdauer feststehe, dass es unmittelbar nach dem Ablauf dieser Geltungsdauer unter dem dann wieder maßgeblichen Überschuldungsbegriff des § 19 InsO überschuldet sein wird, dies auch in der nach § 4 Absatz 2 SanInsKG zu erstellenden Fortführungsprognose berücksichtigen muss. Demnach durften sich Geschäftsführer, denen bereits im September 2023 bewusst war, dass eine ab dem 01.01.2024 zu erstellende zwölfmonatige Fortbestehensprognose negativ ausfallen wird, ab September 2023 nicht mehr nur auf den viermonatigen Prognosezeitraum beschränken.

Wie die Gerichte derartige Fälle beurteilen werden, bleibt abzuwarten.

Die Folgen eines möglicherweise zu kurz gewählten Prognosezeitraums könnten beträchtlich sein.

Geschäftsführer juristischer Personen (z.B. GmbH, AG) und Personenhandelsgesellschaften, bei denen es keinen persönlich haftenden Gesellschafter gibt (z.B. GmbH & Co. KG), wären verpflichtet, unverzüglich Insolvenzantrag zu stellen, wenn das Unternehmen rechnerisch überschuldet wäre und eine positive Fortbestehensprognose unter Berücksichtigung von zwölf anstatt vier Monaten entfiele.

Ein Verstoß gegen die Insolvenzantragspflicht kann z.T. missliche zivil- und ggfls. strafrechtliche Folgen haben. So kann ein Verstoß gegen die Insolvenzantragspflicht eine zivil- und strafrechtliche Haftung wegen Insolvenzverschleppung nach sich ziehen.

Durch das SanInsKG war die Insolvenzantragsfrist für den Insolvenzgrund der Überschuldung bis zum 31.12.2023 auf maximal acht Wochen ausgeweitet worden.

Seit dem 01.01.2024 beträgt diese Frist wieder sechs Wochen.

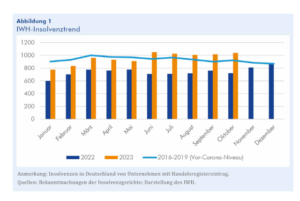

Es ist davon auszugehen, dass die Zahl der Insolvenzen zukünftig wieder steigen wird.

Das Leibniz-Institut für Wirtschaftsforschung Halle (IWH) meldete bereits im November 2023, dass die Zahl der Insolvenzen von Personen- und Kapitalgesellschaften im Oktober 2023 leicht angestiegen sei und erneut deutlich über dem Niveau vor der Corona-Pandemie lag. Für die kommenden Monate rechne man mit erheblich steigenden Insolvenzzahlen.

Quelle: Leibniz-Institut für Wirtschaftsforschung (IWH), Pressemitteilung 28/2023,

Halle (Saale), den 07.11.2023

Das MHP Team beschäftigt sich seit über 40 Jahren mit der Prüfung und Feststellung von Insolvenzgründen (Zahlungsunfähigkeit, drohende Zahlungsunfähigkeit und Überschuldung).

Gerne unterstützen wir Sie bei der Frage des Vorliegens von Insolvenzgründen.