Wird ein Erwerbstätiger (selbständig oder nicht selbständig) unverschuldet durch ein Schadensereignis vorübergehend oder dauerhaft an der Ausübung seiner Tätigkeit gehindert, hat er gegenüber dem Schädiger Anspruch auf Erstattung seines entgangenen Gewinns (bei selbständig Tätigen) bzw. seines entgangenen Verdienstes (bei nicht selbständig Tätigen).

Als entgangen gilt der Betrag, der dem Geschädigten nach Abzug von Steuern und etwaigen Sozialversicherungsbeiträgen sowie berufsbedingter Aufwendungen tatsächlich zugeflossen wäre.

Es kann folglich zwischen einem Bruttoschaden (entgangene Einkünfte vor Berücksichtigung etwaiger Abzüge) und einem Nettoschaden (entgangene Einkünfte nach Steuern, Sozialabgaben und weiteren Vorteilsausgleichen) unterschieden werden.

Schadenersatzzahlungen auf Verdienstausfallschäden sind ihrerseits steuerpflichtig (§ 24 EStG). Der Geschädigte hat gegenüber dem Schädiger Anspruch darauf, dass dieser ihm auch die auf die Schadenersatzzahlung anfallende Steuer ersetzt.

Die Höhe dieser Steuern ist von der Höhe des zu versteuernden Einkommens (inkl. der Schadenersatzzahlung), der Art der Veranlagung und des geltenden Steuerrechts im Jahr der Zahlung des Ersatzbetrags abhängig.

Da sich die persönliche Einkommenssituation des Geschädigten sowie die steuerrechtlichen Rahmenbedingungen im Zeitablauf verändern und zwischen dem Schadensereignis und der Zahlung des Ersatzbetrages nicht selten Jahre vergehen, führt in der Regel weder die Zahlung des Bruttoschadens noch des Nettoschadens zum Ausgleich des entgangenen Gewinns bzw. Verdienstes.

Dazu ein Beispiel aus der Praxis der Sachverständigentätigkeit:

Fallbeispiel

Ein angestellter Mitarbeiter (ledig, keine Kinder) wird durch einen Verkehrsunfall im Jahr 2020 so schwer verletzt, dass er keiner Erwerbstätigkeit mehr nachgehen kann und fortan Erwerbsminderungsrente bezieht.

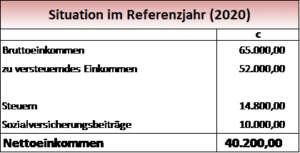

Die Einkommenssituation im Referenzjahr (hypothetische Einkünfte ohne den Unfall) stellte sich wie folgt dar:

Berufsbedingte Aufwendungen (Fahrten zur Arbeitsstelle) fallen in Höhe von 1.000,- € an, sodass sich der Nettoschaden auf 39.200,- € beläuft.

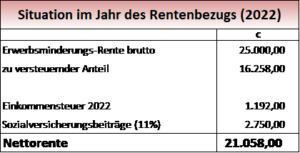

Die Einkommenssituation im Jahr nach dem Unfall sieht wie folgt aus:

Der Bruttoschaden beträgt somit 40.000,- € (65.000 – 25.000). Der Nettoschaden beläuft sich unter Berücksichtigung der eingesparten Fahrtkosten auf 18.142,- € (40.200 – 21.058 – 1.000).

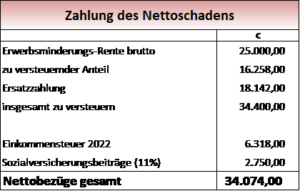

Da schadensrechtlich der Nettoschaden als zu erstattender Betrag anzusehen ist, kommt es in der Regulierungspraxis häufig (zunächst) zur Zahlung des Nettoschadens. Im vorliegenden Beispiel führt dies zu folgenden Einkünften des Geschädigten.

Durch die Besteuerung der Ersatzzahlung fließen dem Geschädigten nur 34.074,- € zu. Sein tatsächlicher Nettoverdienstausfall wurde jedoch mit 39.200,- € ermittelt. Er erhält 5.126,- € (39.200 – 34.074) zu wenig.

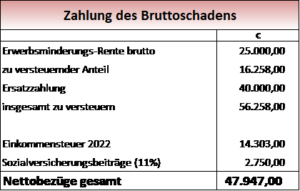

Würde statt des Nettoschadens der Bruttoschaden ersetzt, ergäben sich folgende Werte für die Einkünfte des Geschädigten.

Die Zahlung des Bruttoschadens würde zu einer Überzahlung in Höhe von 8.747,- € (47.947 – 39.200) führen.

Sie ist im Wesentlichen darauf zurückzuführen, dass auf die Schadenersatzzahlung keine Sozialabgaben zu entrichten sind.

Eine Simulationsrechnung auf Basis der zugrundeliegenden steuerrelevanten Aspekte ergibt, dass eine Zahlung von rund 26.000,- € zu einem Ausgleich des Nettoschadens führen würde.

Fazit

Durch die Besteuerung der Ersatzleistung von Verdienstausfallschäden führt die Zahlung des Nettoschadens regelmäßig zu einem zu geringen Erstattungsbetrag; es sei denn, es fällt keine Steuer an.

Die Zahlung des Bruttobetrages führt dagegen zur Überzahlung des Verdienstausfallschadens. Ausnahmen dazu sind theoretisch bei angestellten, nicht sozialversicherungspflichtigen GmbH-Geschäftsführern möglich.

Da die Determinanten zur Ermittlung der Einkommensteuer erst zum jeweiligen Jahresende feststehen, kann der konkrete Ersatzbetrag erst nachträglich berechnet werden. Dies führt im Folgejahr meist zu Nachzahlungen, die ihrerseits auch wieder der Einkommensteuer unterliegen usw. usw.. Man spricht in diesem Zusammenhang auch von der Endlosbesteuerung.

Es ist daher sinnvoll, den Zahlbetrag vorab mit Hilfe einer Simulationsrechnung zu ermitteln. Dies schließt zwar Nachberechnungen nicht aus, führt in der Praxis aber zu deutlich geringeren Nachzahlungen.