COVID-19: Verhinderung des Eintritts der Zahlungsunfähigkeit durch Stundungsvereinbarungen

Bereits zum jetzigen Zeitpunkt ist absehbar, dass aufgrund der Corona-Pandemie nach Jahren des Wachstums sowohl in Deutschland als auch weltweit mit einer einschneidenden Rezession zu rechnen ist.

Die negativen Auswirkungen dieser Krise sind schon längst bei den Unternehmen angekommen. Insbesondere der Ausfall von Großveranstaltungen und Messen, die Schließung von Kultureinrichtungen und die harten Beschränkungen im Gastgewerbe führten bei diesen Betrieben bereits in kürzester Zeit zu massiven Liquiditätsproblemen.

Aus diesem Grund gewinnt die Überwachung der Zahlungsfähigkeit der Unternehmen für die jeweiligen Verantwortlichen derzeit immens an Bedeutung.

Im Zuge dessen wurden durch die deutsche Bundesregierung mehrere Maßnahmen beschlossen, um die unmittelbaren und bereits kurzfristig festzustellenden Auswirkungen für die betroffenen Unternehmen abzumildern.

Eines dieser Instrumente ist die Möglichkeit, fällige Steuerzahlungen ohne besonderen Nachweis auf Antrag zinsfrei stunden zu lassen. Diese Möglichkeit ist zunächst befristet bis zum 31.12.2020. Dazu sind lediglich die individuellen wirtschaftlichen Auswirkungen der Corona-Pandemie darzulegen. In der Regel erfolgt die Stundung für einen Zeitraum von drei Monaten.

Die Stundung der Steuerzahlungen ist jedoch auf die Einkommen-, Körperschaft- und Umsatzsteuer sowie die Kraftfahrzeugsteuer und Gewerbesteuer beschränkt.

Die hier betrachtete M GmbH ist im Messebau tätig. Nach einem wirtschaftlich guten Start ins Jahr 2020 waren bereits im Monat April 2020 deutliche Auswirkungen der weltweiten Corona-Pandemie festzustellen. Der Geschäftsbetrieb kam praktisch vollständig zum Erliegen. Das bedeutet, es konnten bis zum Ende des Monats April 2020 kaum noch Umsätze generiert werden, während die laufenden Kosten (Lieferanten, Mieten, Löhne und Gehälter etc.) weiter zu begleichen waren. Darüber hinaus wurde die

M GmbH noch zusätzlich mit einer zum 30.04.2020 fälligen Umsatzsteuernachzahlung aus einer zuvor erfolgten Betriebsprüfung belastet.

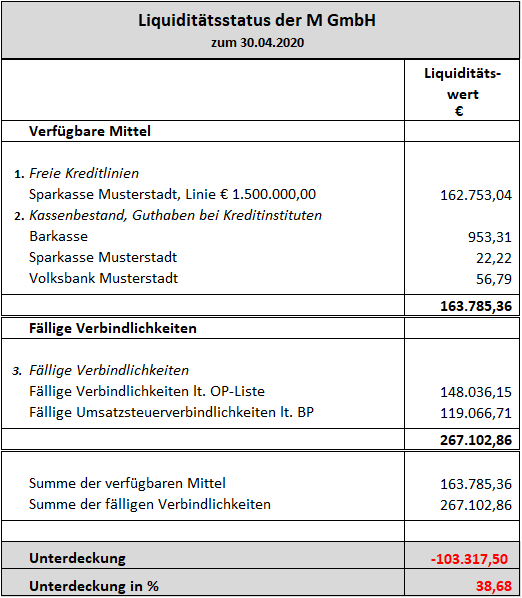

Dementsprechend war im Liquiditätsstatus zum 30.04.2020 folgende Unterdeckung festzustellen:

Zum 30.04.2020 lag demnach eine Unterdeckung im Liquiditätsstatus in Höhe von € 103.317,50 (38,68 %) vor.

Nach § 17 Abs. 2 InsO ist der Schuldner zahlungsunfähig, wenn er nicht in der Lage ist, die fälligen Zahlungspflichten zu erfüllen. Die Zahlungsunfähigkeit ist jedoch von einer bloßen Zahlungsstockung zu unterscheiden, bei der die Unterdeckung innerhalb eines Zeitraums von drei Wochen beseitigt werden kann.

Der BGH (BGH, Urteil v. 24.05.2005, IX ZR 123/04) führt dazu in seinem Urteil vom 24.05.2005 aus, dass bei einer innerhalb von drei Wochen nicht zu beseitigenden Liquiditätslücke des Schuldners von weniger als 10 % regelmäßig von der Zahlungsfähigkeit auszugehen ist, es sei denn, es ist bereits absehbar, dass die Lücke demnächst mehr als 10 % erreichen wird.

Sofern die Lücke 10 % oder mehr beträgt, sei regelmäßig von Zahlungsunfähigkeit auszugehen, sofern nicht ausnahmsweise mit an Sicherheit grenzender Wahrscheinlichkeit zu erwarten ist, dass die Liquiditätslücke demnächst vollständig oder fast vollständig beseitigt werden wird und den Gläubigern ein Zuwarten nach den besonderen Umständen des Einzelfalls zuzumuten ist.

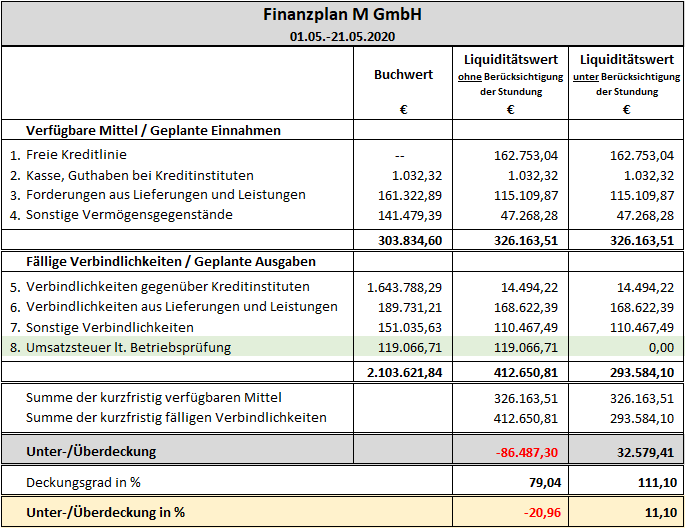

Zur Überprüfung der weiteren Entwicklung der Liquiditätslage der M GmbH wurde daher für den Zeitraum 01.05.-21.05.2020 ein Finanzplan erstellt.

Bei der Erstellung dieses Finanzplanes ist zu beachten, dass für die zum Stichtag 30.04.2020 fällige Umsatzsteuerverbindlichkeit entsprechend den Corona-Hilfe-Maßnahmen der Bundesregierung eine Stundung beim Finanzamt Musterstadt beantragt und innerhalb der drei Wochen-Frist zunächst für einen Zeitraum von drei Monaten auch genehmigt wurde.

Die Stundung einer Verbindlichkeit hat zur Folge, dass deren Fälligkeit auf einen späteren Zeitpunkt hinausgeschoben wird. Somit ist eine über den betrachteten Drei- Wochen-Zeitraum hinaus gestundete Verbindlichkeit im entsprechenden Finanzplan nicht mehr als fällig zu berücksichtigen.

Nachfolgend wurde die Auswirkung der Stundung der Umsatzsteuerverbindlichkeit in der Finanzplanung der M GmbH dargestellt:

Ohne Stundung der Umsatzsteuerverbindlichkeit hätte somit der Eintritt der Zahlungsunfähigkeit der

M GmbH nicht mehr verhindert werden können. Die Unterdeckung im Finanzplan hätte in diesem Fall insgesamt € 86.487,30 bzw. 20,96 % betragen.

Im Gegensatz dazu standen aufgrund der Stundung der Umsatzsteuerverbindlichkeit in Höhe von

€ 119.066,71 durch das Finanzamt Musterstadt den kurzfristig verfügbaren Mitteln in Höhe von

€ 326.163,51 der M GmbH nunmehr nur noch kurzfristig fällige Verbindlichkeiten in Höhe von

€ 293.584,10 gegenüber. Die Überdeckung im Finanzplan belief sich damit auf € 32.579,41 (11,10 %).

Fazit:

Da somit die zum Stichtag 30.04.2020 vorliegende Liquiditätsunterdeckung in Höhe von € 103.317,50 innerhalb der drei-Wochen-Frist beseitigt werden konnte, lag zum 30.04.2020 keine Zahlungsunfähigkeit der M GmbH vor. Der Eintritt der Zahlungsunfähigkeit konnte mit Hilfe der Stundung abgewendet werden.